Пенсионная реформа дала сбой, или Почему введение второго уровня под угрозой

По закону, второй уровень пенсионной системы - обязательный накопительный - должен заработать 1 января 2019. Похоже, этого не будет.

Второй уровень пенсионной системы - обязательный накопительный - должен заработать 1 января 2019, а все ответственные за его функционирование органы правительство должно сформировать до 1 июля 2018 года.

Этот срок определен законом , Но собеседники ЭП в экспертных кругах и стенах Кабмина прогнозируют они наверняка будут нарушены. Основания для таких пессимистических прогнозов - отсутствие оформленной в законопроект модели, которую поддерживали и правительство, и общественность, и основные кредиторы Украины.

С начала 2018 дискуссии вокруг введения второго уровня пенсионной системы сводились к обсуждению депутатского законопроекта №6677 . В мае у него может появиться конкурент Национальная комиссия по ценным бумагам и фондовому рынку разработала свою модель.

ЭП выяснила, в чем особенности новой модели, и имеет пенсионная реформа шанс на продолжение в 2018 году?

В поиске ответственных

Осенью 2017 Верховная Рада приняла пенсионную реформу, которая предусматривает осовременивание пенсий с октября 2017 года и повышение минимального страхового стажа для выхода на пенсию с 15 до 25 лет с 1 января 2018 года.

Через неделю после этого правительство одобрило дорожную карту следующего этапа реформы - введение обязательного накопительного уровня.

Второй накопительный уровень пенсионной системы предусматривает, что работники или работодатели от их имени, а в некоторых системах и самозанятые лица, уплачивают взносы в накопительный пенсионный фонд.

Взносы учитываются на индивидуальных счетах. Накопленные взносы инвестируют в различные финансовые инструменты. После выхода на пенсию участник получает право на получение пенсии, рассчитывается с накопленной суммы взносов и инвестиционного дохода.

До сих пор обсуждался сценарий введения второго пенсионного уровня, прописан в законопроекте №6677. В свое время этот проект закона был главным конкурентом законопроекта о пенсионной реформе премьер-министра Владимира Гройсмана, но не нашел поддержки в парламенте.

За финансово-инвестиционную составляющую второго уровня главным органом, ответственным за его внедрение, является Национальная комиссия по ценным бумагам и фондовому рынку - НКЦБФР. по законом , Комиссия утверждает методику оценки накопленных пенсионных активов, выдает лицензии компаниям по управлению ими.

По согласованию с комиссией утверждаются правила инвестирования резерва средств для покрытия дефицита бюджета Пенсионного фонда. Также правительство определило НКЦБФР главным исполнителем по разработке тематического законопроекта.

Законопроект должен был появиться в конце 2017 года, но не явился. В распоряжении ЭП оказались документы, свидетельствующие, что с четырехмесячным опозданием комиссия подготовила собственную концепцию введения второго уровня.

Новый уровень - новая модель

Предложенная комиссией модель - централизованная, то есть предполагает существование одного администратора пенсионных активов. В этом - главное отличие модели комиссии от модели, прописанной в законопроекте №6677.

Депутаты предлагают децентрализованную модель, при которой администрированием взносов будут заниматься избранные участниками негосударственные пенсионные фонды.

"Многие страны мира осознали недееспособность децентрализованной модели пенсионной накопительной системы. В Украине расходы на администрирование действующего третьего уровня за последние десять лет" съели "30-40% накоплений", - пояснил в разговоре с ЭП председатель НКЦБФР Тимур Хромаев.

По его словам, в реформировании своих пенсионных систем Чили, Польша, Великобритания пошли путем внедрения пенсионных систем, существенно минимизируют расходы на администрирование.

"Наша концепция предполагает централизацию только административных функций. Это не означает" огосударствления ". Это означает создание одного администратора с независимой наблюдательным советом и осуществление учета участников в одном месте", - отметил Хромаев. Он добавил, что такая модель позволит оптимизировать расходы на администрирование и решить проблему проедания пенсионных накоплений.

Подробнее о модели.

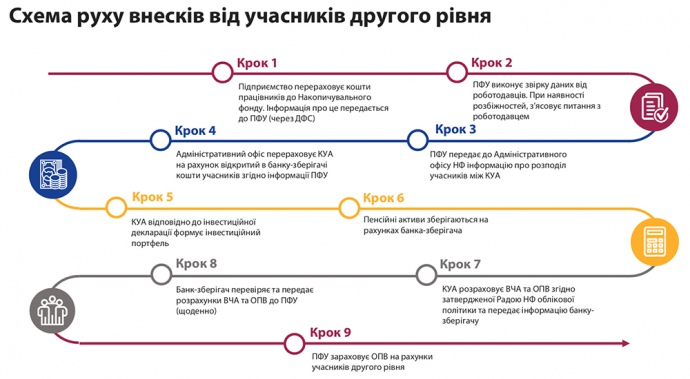

Кто и как будет управлять накоплениями?

НКЦБФР предлагает создать Накопительный фонд, НФ, как отдельное юридическое лицо - неприбыльная организация. Операционный контроль за деятельностью фонда будет выполнять Совет, а операционные функции - Административный офис. Пенсионный фонд будет предоставлять НФ услуги по персонифицированного учета участников.

Пенсионный фонд будет собирать данные, а Накопительный фонд будет распоряжаться вкладами. НФ и Совет без доступа к персональным данным участников. Средства НФ передаваться компаниям по управлению активами - КУА.

КУА отвечать определенным критериям. Критерии касаться качества операционных процессов, риск-менеджмента, квалификации персонала, прозрачной структуры собственности, контроля за конфликтом интересов, качества предоставления услуг, отсутствия грубых или системных нарушений законодательства за последние годы.

"По результатам отбора доступ к управлению пенсионными активами получит немного компаний - пять-десять. Это будут компании с репутацией, работающих по высоким стандартам", - уточняет Хромаев. Храниться пенсионные активы будут в банках, лицензированных для работы со вторым уровнем.

Алгоритм действий украинском?

Участники второго накопительного уровня - граждане, которые работают. Они определяются с выбором КУА и заключают контракт с Пенсионным фондом.

Участники имеют право в любое время менять КУА. С четвертого года работы второго уровня они выбирают свои инвестиционные портфели, то есть активы, в которые КУА вложат их накопления для получения дохода.

Граждане, не выберут КУА, будут автоматически распределены между другими КУА, уполномоченными для работы со вторым уровнем. По предварительным оценкам комиссии, самостоятельно компанию для управления активов выберут не более 2% украинский, остальные 98% попадут в систему автоматического распределения.

Что будем накапливать?

Это главнее вопросы при введении накопительной пенсионной системы.

По закону, в накопительный уровня отчисляться часть единого социального взноса. После снижения ставки ЕСВ вдвое и увеличение дефицита пенсионного фонда в 141 млрд грн для Украины этот вариант неприемлем. Он означает дыру в бюджете и еще больший рост дефицита ПФ.

Альтернативный вариант - расширение базы налогообложения или введение нового налога или взноса, который и будет накапливаться. Взносы могут платить или рабочие, или работодатели, или и те, и те.

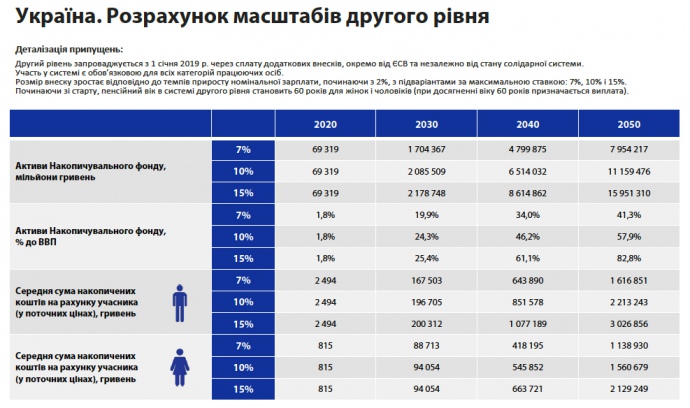

Комиссия предлагает платить взносы рабочим. В первый год размер взноса составит 2% от зарплаты. Каждый последующий год размер взноса будет увеличиваться на 10% темпа прироста заработной платы. Вклад будет расти только тогда, когда растет среднегодовая зарплата.

Для физлиц-предпринимателей взнос будет фиксированным в зависимости от оборота и категории и привязан к минимальной зарплате. По расчетам комиссии, взноса 15% от зарплаты удастся достичь через 17 лет после старта накопления.

В Украине действует третий уровень пенсионной системы - добровольный накопительный. Его объемы невелики: 2470000000 грн в 2017 году. Предполагается, что с запуском второго уровня объемы пенсионных накоплений существенно возрастут.

Как это повлияет на благосостояние украинский?

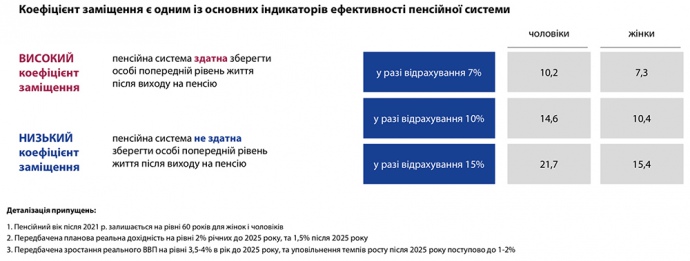

Одна из целей введения обязательного накопительного уровня - создать дополнительный источник финансирования пенсий и не допустить падения коэффициента замещения. Последний отражает уровень замены зарплаты пенсией. В мире стандартный уровень КЗ - 40%, то есть пенсионная выплата заменяет 40% зарплаты.

Следствие принятой в октябре пенсионной реформы - постепенное падение КЗ из-за повышения страхового стажа и изменение подходов к оценке одного года стажа. Падение КЗ при высокой инфляции означает повышение уровня бедности пенсионеров. Это был один из моментов, за который реформу жестко критиковали.

По расчетам НКЦБФР, мужчины - участники второго уровня, которые будут платить взносы в течение 30 лет, смогут увеличить КЗ от 10,2% до 21,7%, женщины - от 7,3% до 15,4%.

Во что инвестировать накопления?

Это еще один дискуссионный вопрос о запуске второго пенсионного уровня. Данный уровень предполагает, что накопление вкладываться в инструменты, которые будут гарантировать определенную доходность через десятки лет, и чью доходность не "съест" инфляция. НКЦБФР предлагает такие опции по инвестированию.

В ОВГЗ можно вложить 100% накоплений. В инструменты денежного рынка - максимум 50%, но не более 10% стоимости пенсионных активов одного банка.

В акции на бирже - максимум 40%, но не более 10% стоимости пенсионных активов в акции одного эмитента. В корпоративные облигации на бирже - максимум 40%, но не более 10% стоимости пенсионных активов в акции одного эмитента.

В ценные бумаги иностранных эмитентов - максимум 10%, но не более 5% стоимости пенсионных активов в акции одного эмитента.

Участникам второго уровня планируется предложить три типа портфелей: консервативный, умеренный, активный. Каждый из них будет иметь свой инвестиционный режим работы. В первые годы функционировать только консервативный портфель, потом появятся другие.

"Консервативный портфель будет состоять из более стабильных инструментов с фиксированной доходностью банковских депозитов. Активный - с более рискованных инструментов, например, акций", - объясняет разницу Хромаев.

Логика такова: закон определит рамки, а сам продукт формировать КУА. Подробнее с концепцией можно ознакомиться ниже.

Без конфликтов не обойтись

В целом ситуация такова: и правительство, и депутаты, и НКЦБФР на уровне заявлений поддерживают необходимость введения второго уровня пенсионной системы. Проблема - с терминами. Их размывает и позиция основных кредиторов.

"Введение накопительной системы с января 2019 следует отложить, поскольку это может негативно повлиять на взносы в нынешней системы и создать дополнительные фискальные обязательства. Кроме того, развитие финансовых инструментов в стране недостаточный", - отметил руководитель программы по Беларуси, Молдове и Украине представительства Всемирного банка в Украине Фарук Кхан.

Читайте также

Появление модели НКЦБФР уменьшает шансы на реализацию реформы.

Во-первых, Хромаев не связывает запуск второго уровня с январем 2019 года.

"Наибольший риск не в том, чтобы уложиться или не уложиться в определенные законом сроки по введению обязательного накопительного уровня. Самый большой риск - запуск недееспособного системы. Январь 2019 - не главная цель. Главная цель - создание качественной системы", - говорит он .

По словам чиновника, в мае комиссия планирует завершить работу над законопроектом, который отражает нормы разработанной ею концепции.

Во-вторых, появляются две линии конфликта.

Первая заключается в наличии законопроекта №6677. По словам авторов документа, НКЦБФР не принимала участия в его обсуждении. Если в Верховной Раде появится проект-конкурент, он сместит фокус и спровоцирует новый виток законотворческой активности уже вокруг двух документов.

Стороны могут пойти на правки-уступки, но не кардинальные.

"У нас есть группа народных депутатов, около 80, которые поддерживают законопроект №6677. 17 апреля он стоял в повестке дня, но в парламент не дошли руки до его рассмотрения. Мы будем требовать его рассмотрения на ближайшей пленарной неделе", - сказал ЭП с аступник председателя парламентского комитета по вопросам экономической политики, автор проекта №6677 Юрий Соловей, МЧП.

По его словам, многие позиции проекта согласованы с правительством, а глобальных разногласий между коллективом авторов и правительством нету.

"Модель НКЦБФР предусматривает, что всеми средствами будет распоряжаться государство в лице единого Накопительного фонда. Мы категорически против передачи средств в государственное управление.

Наша модель предполагает участие государства в управлении пенсионными активами на конкурсной основе. Государственный фонд может существовать, но он должен бороться за клиента с негосударственными фондами ", - резюмировал Соловей.

Вторая линия конфликтустосуеться расширение полномочий НКЦБФР. Комиссия связывает запуск второго уровня пенсионной системы с принятием двух законопроектов по перераспределению своих полномочий: №2413 по консолидации функций государственного регулирования рынков финансовых услуг и №6303 по защите инвесторов от злоупотреблений на рынках капитала.

Эти законопроекты предусматривают реализацию "сплита" - перераспределения полномочий между НКЦБФР и Нацбанком и является пунктом меморандума о сотрудничестве Украины и МВФ. Акты уже более двух лет "висят" в парламенте.

"Задержка с принятием законопроекта №6303 - это сознательный шаг навстречу грабительским схемам, поскольку сейчас не существует никакой системы противодействия злоупотреблениям с пенсионными накоплениями граждан", - говорит Хромаев.

Впрочем, есть и альтернативное объяснение: комиссия максимально использует тему введения второго уровня пенсионной системы, чтобы добиться от парламентариев принятия законопроектов для расширения своих полномочий.

ЭП выяснила, в чем особенности новой модели, и имеет пенсионная реформа шанс на продолжение в 2018 году?Кто и как будет управлять накоплениями?

Алгоритм действий украинском?

Что будем накапливать?

Как это повлияет на благосостояние украинский?

Во что инвестировать накопления?